一则定增募资消息让江苏索普(600746.SH)连跌两日。

这家公司计划向不超过35名特定投资者募资不超过15亿元,用于“醋酸乙烯及EVA一体化项目(一期工程)”。表面看,这是公司延伸产业链的战略布局,但实际上市场对于短期内的股权稀释和项目回报表达出担忧,用真金白银投出了反对票。

此外,江苏索普上半年净利润同比下滑13.31%,毛利率持续收缩,叠加醋酸行业产能过剩导致产品价格下行,业绩表现未达预期。

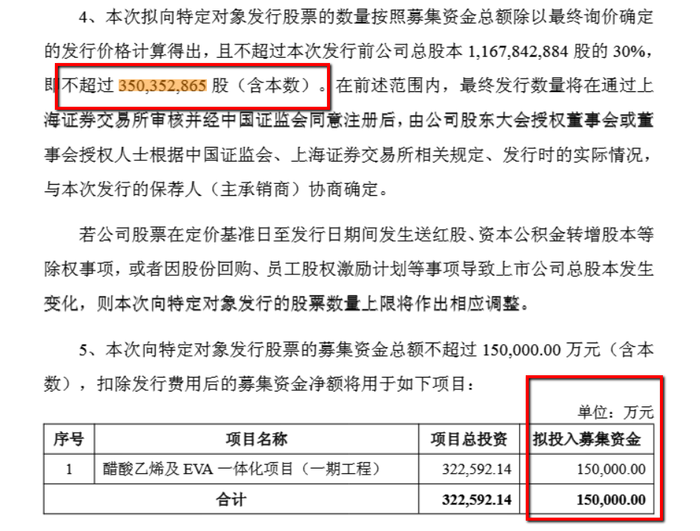

增发方案中的“稀释焦虑”

界面新闻采访获知,定增预案中的股权稀释成为投资者首要担忧。江苏索普定向发行数量高达3.5亿股,相当于当前总股本的30%。按8月13日收盘价7.81元计算,若以80%折扣价发行,募资总额也早已超过15亿上限。若按15亿元募资总额、3.5亿股本计算,江苏索普均价仅为5.36元/股,距离当前股价还有超过30%的下降空间。

稀释效应显而易见。在2025年净利润维持2024年水平(2.13亿元)的假设下,每股收益也将从0.18元降至0.14元,降幅22%。江苏索普也坦承:“每股收益等财务指标短期内可能出现下降,股东即期回报存在被摊薄风险。”更值得思量的是定价机制。定增预案规定发行价“不低于定价基准日前20个交易日股票均价的80%”,在当前股价下,大幅折价发行的预期加剧了市场恐慌。历史数据显示,2022年江苏索普实施10派2元分红时股价尚在10元以上,如今股价已跌去三成。

业绩疲软的深层病灶

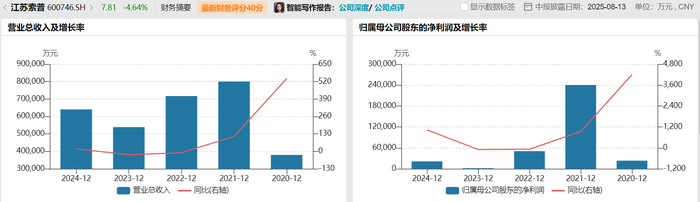

实际上,江苏索普近年业绩的剧烈波动,早已埋下信任危机的种子。

WIND显示,过去五年间江苏索普坐了一次盈利过山车。2022年净利润5.08亿元,2023年降至0.19亿元,2024年虽回升至2.13亿元,但仍不及2022年的一半。

江苏索普业绩高度捆绑醋酸价格走势,公司主营产品醋酸占据总营收80%,其价格波动直接左右业绩。目前,醋酸价格从2022年6000元/吨高位跌至3000元/吨以下。根据最新披露的半年报,江苏索普业绩依旧疲软,增收不增利,醋酸业务承压明显。财报显示,2025年上半年公司营业收入31.58亿元,同比微降1.08%;归母净利润1.02亿元,同比下降13.01%。利润降幅大于营收降幅,凸显盈利能力的滑坡。

造成江苏索普业绩疲软的关键矛盾在于量价背离的醋酸困局。

江苏索普核心产品醋酸产量上半年同比增长8.90%,但价格受行业新增产能冲击持续下行。公司表示,“醋酸行业近几年产能连续扩张,竞争加剧,产品价格下跌。”

对比行业数据,2025年上半年国内醋酸新增产能超200万吨,总产能突破1500万吨,而下游PTA、醋酸乙烯需求增速仅5%-7%,供需剪刀差持续扩大。 “当一家公司业绩不稳又要大额融资时,投资者本能反应是用脚投票。”化工行业分析师梁晓林对界面新闻记者指出,“特别是预案中明确提到,项目完全达产需要3年建设期,短期只有投入难见产出。”

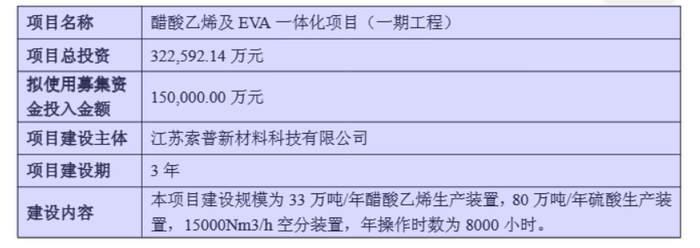

募投项目必要性存疑

根据隆众资讯的数据,2024年我国醋酸乙烯行业产量约为248万吨,消费量约为257万吨。随着市场供需关系变化,醋酸乙烯行业将迎来新一轮产能扩张周期。国内主流企业继续加大投资力度,扩大产能规模,包括云南能投、中石化等多家企业新增产能正在路上。江苏索普本次项目规划产能33万吨/年达产最快也在3年后,届时市场能否维持供需平衡?

另外,技术路径的博弈也值得考量。江苏索普引以为傲的是美国杜邦授权的乙烯法工艺,较传统电石法确实具有环保和成本优势。不过,当前国内80%产能仍采用电石法,乙烯法装置投资额高出40%以上。在行业低谷期,高昂的初始投资可能拖累回报周期,况且江苏索普目前现金流情况并不算充足。

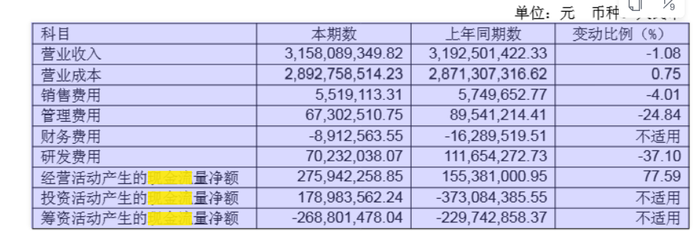

半年报显示,江苏索普上半年经营活动现金流净额同比增77.59%至2.76亿元。公司称, “购买商品支付现金减少”。不过,结合应付账款5.93亿元占流动负债43.7%的数据,一位会计师告诉界面新闻,公司存在通过延长付款周期维持现金流的可能。其他两项投资活动现金流和筹资活动现金流之和为负数。在此背景下启动总投资32亿元的项目,资金压力可想而知。

此外需要注意的是,此次募集资金仅占32.26亿中的15亿元,也就意味着余下的17.26亿元需要公司自筹。江苏索普也承认:“不足部分由公司以自筹资金解决。” 但未说明具体融资渠道。

目前,江苏索普超45倍的滚动市盈率,高于化学原料行业均值(40.96倍)及中位数(39.48倍)。在短期业绩持续承压下,这一估值可能已部分透支了市场对醋酸乙烯项目的长期增长预期。支撑高估值的根基实则脆弱:公司第二季度毛利率滑落至7.71%,折射出成本压力居高不下或产品价格疲软的现实困境,盈利能力持续削弱。

综合来看,江苏索普当前估值处于行业高位,却缺乏强劲的盈利增长与经营效率提升作为支撑,短期估值偏高。公司长期投资价值的兑现,将高度依赖醋酸乙烯及可降解塑料项目的落地进度与盈利能力的实质性验证。