来源:金十数据

近期黄金价格持续飙升,多次创下历史新高,最新价格已逼近每盎司4000美元关口。在充满不确定性的环境下,投资者与各国央行纷纷将黄金作为避险资产。

华尔街投行的预期都赶不上金价上涨速度。高盛周二将2026年12月金价预估上调至4900美元/盎司(此前预估为4300美元)。瑞银近期发布报告称,预计未来几个月黄金价格将升至每盎司4200美元。德意志银行则表示,黄金的涨势本质上反映出投资者正处于恐慌状态。

而美国银行研究部的态度则更为谨慎。该行技术策略师保罗·恰纳(Paul Ciana)周一在报告中提醒投资者需保持警惕。在这份旨在解答“政府再度停摆背景下,是否有因素能终结黄金涨势”这一核心问题的市场分析中,他写道:“回调风险已升高。”答案显然是肯定的。恰纳指出:“多时间框架下的各类技术信号与市场状况均显示,当前上涨趋势已显疲态。”

恰纳承认,尽管宏观经济压力与地缘政治紧张局势推动避险资金流入黄金市场,但随着投机性头寸激增,金价走势已变得岌岌可危。他强调,近期金价飙升更多反映的是动量驱动型买入,而非基本面支撑;若市场情绪转向或货币政策出现意外,金价可能大幅逆转。他提到,图表显示金价已过度拉伸、出现“超买”信号,且正向背离趋势减弱,警告若任何支撑因素弱化或逆转,市场可能迎来回调。黄金涨势的历史规律

恰纳此前设定的多个金价上行目标已被突破,最新一个目标为每盎司3880美元。他表示,“相关峰值可能已临近”——截至周一,金价较200日简单移动平均线高出约20%,而2020年8月、2011年8月、2008年3月及2006年5月的历史主要峰值出现时,金价较该均线的溢价约为25%。

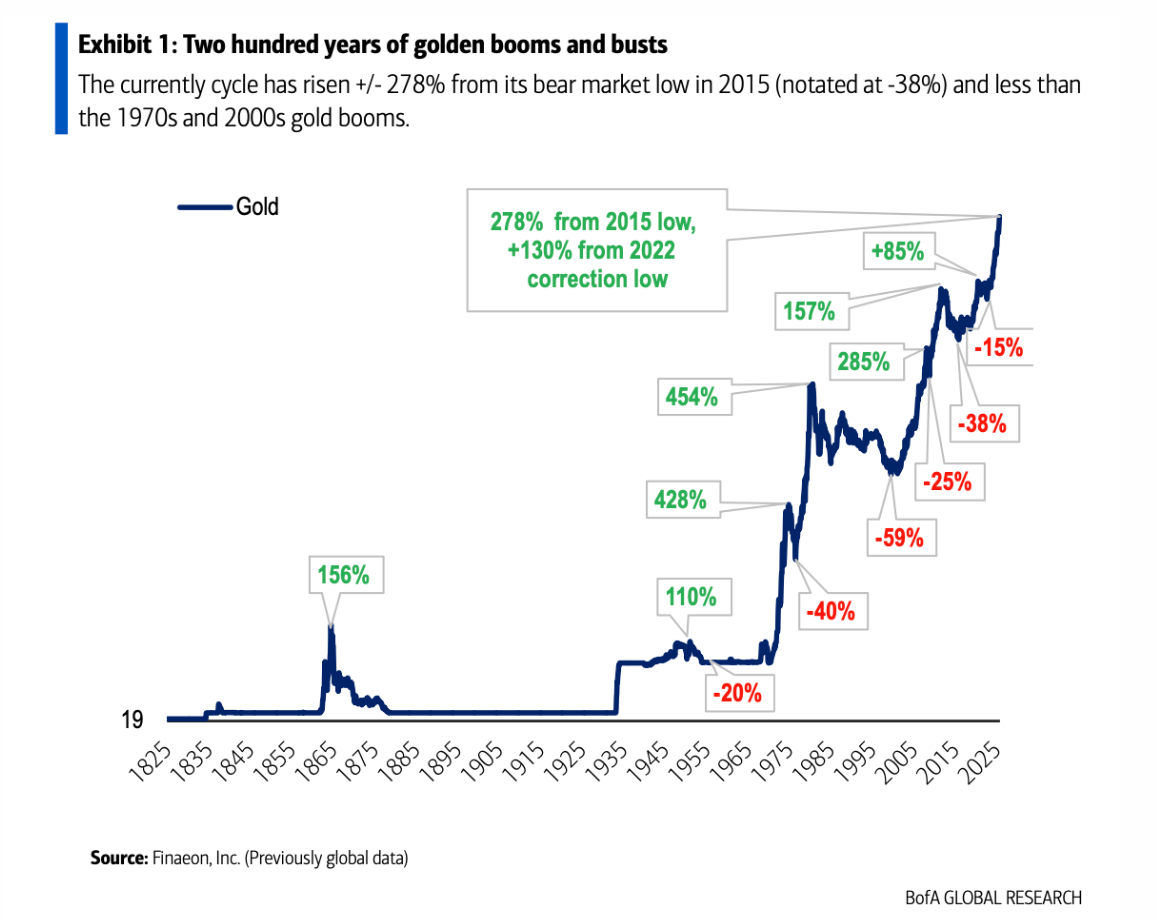

恰纳指出,自2015年触及低点以来,金价在2020年累计上涨约85%,2022年回调约15%,随后又上涨130%。尽管他也提醒,未来两年金价仍有可能进一步上涨,且本轮涨势规模仍小于20世纪70年代和21世纪初的两轮牛市,但他认为,当前行情与2020-2022年、2007-2008年及1975-1976年的“中期回调”存在相似规律。

将时间线拉回19世纪,恰纳提到,1862-1864年的黄金牛市中,金价涨幅达156%,但在随后的熊市中,这一涨幅悉数回吐。他补充道,回顾历史可见,20世纪30年代以来的黄金牛市并未出现过完全回吐涨幅的情况。

200年来的黄金牛熊金价仍有大幅上涨空间?

即便在美银内部,观点也存在显著分歧。几周前,该行另一团队经过数据分析认为,金价远未触及上限。由迈克尔·威德默(Michael Widmer)领导的全球大宗商品研究团队指出,金价向每盎司4000美元逼近并不意外。他们在9月15日的报告中称,自2001年以来,只要通胀率高于2%且美联储实施宽松货币政策,金价“从未出现过下跌”。

威德默提到,截至上月,全球黄金板块总市值已激增至5500多亿美元,几乎是2011年和2020年峰值的两倍,是2016年周期低点的8倍多,也是2022年近期周期低点的3倍多。但他同时表示,若换个视角——从占全球股票总市值的比例来看,黄金板块仍“远低于”历史高点:目前该比例为0.39%,远低于2011年0.71%的峰值。

不过,威德默与恰纳在一个观点上似乎达成共识:近期金价上涨速度过快。毕竟,威德默设定的每盎司4000美元目标原本针对的是2026年。