来源:合富永道

作者:基辛哥

济安金信基金评价中心数据显示,截至7月29日,46家公募基金近1年混合型基金平均收益率超30%,混合型基金平均为26%。混合型基金规模超100亿元的近1年业绩TOP10分别华商基金管理有限公司、汇丰晋信基金管理有限公司、泓德基金管理有限公司、平安基金管理有限公司、资产管理有限公司等。其中,混合型基金规模391.26亿元的华商基金以39.87%的平均收益斩获第一名,混合型基金规模128.33亿元的汇丰晋信基金管理有限公司以38.73%的平均收益获得团体第二,混合型基金规模325.39亿元的平安基金管理有限公司以38%的平均收益获得第三名,混合型基金规模117.54亿元的财通资管以35.05%的平均收益率获第四名、也是百亿级别券商资管中业绩第一名,混合型基金规模304.18亿元的泓德基金管理有限公司35.01%的平均收益率获第五名。

混合型基金规模超1000亿元的基金公司近1年业绩前三名分别是,混合型基金规模1,129.75亿元的华夏基金管理有限公司以29.93%的平均收益率获行业第一,混合型基金规模1,625.73亿中欧基金管理有限公司以29%的平均收益率获第二名,混合型基金规模1,533.87亿富国管理有限公司以28.42%的平均收益率获第三名。

表1、百亿级别混合型基金管理人近1年业绩TOP5

No1. 华商基金管理有限公司 391.26亿元 39.87 %

No2. 汇丰晋信基金管理有限公司 128.33亿元 38.73 %

No3. 平安基金管理有限公司 325.39亿元 38%

No4. 财通证券资产管理有限公司 117.54亿元 35.05%

No5. 泓德基金管理有限公司 304.18亿元 35.01 %

表2、千亿级别混合型基金管理人近1年业绩TOP3

No1. 华夏基金管理有限公司 1129.75亿元 29.93 %

No2. 中欧基金管理有限公司 1625.73亿元 29 %

No3. 富国管理管理有限公司 1533.87亿元 28.42%

济安金信基金评价中心数据显示,华商基金管理有限公司旗下85只混合型基金,近1年全部取得正收益,业绩超50%的有19只,业绩超30%的有50只。其中业绩最亮眼的是华商基金经理胡中原管理的华商润丰混合A(前端代码:003598),近1年收益为87.43%, 排名67/7792。2024年华商润丰混合A的年度收益率为32.90%,年度排名74/7662。该基金在产业趋势性变化中,通过行业性价比与行业发展趋势研判做优选,积极捕捉趋势向上的行业机会,分散配置,以追求基金资产的长期稳健增值。过去,连续6个年度持续获得正回报,近5/3/1年化夏普比率优于93%同类。2022年6月到2025年6月的三年中,华商润丰混合A阶段收益率为65.07%,在同期的6141只混合型基金中排名为6。

表3、华商润丰混合A连续6年正收益

胡中原管理的华商元亨混合A(前端代码:004206)同样业绩亮眼,近1年收益率为76.92%,在混合型基金中排名131/7792。

华商基金主动权益投管实力整体强劲:余懿管理的华商品质价值混合A(前端代码:019189)近1年收益率为81.12%,在混合型基金中排名96/7792。余懿管理的华商远见价值混合A(前端代码:011371)近1年收益率为78.92%,在混合型基金中排名106/7792。张明昕管理的华商均衡成长混合A(前端代码:011369)近1年收益率为60.44%,在混合型基金中排名339/7797。邓默管理的华商品质慧选混合A(前端代码:014558)近1年收益率为60.03%,在混合型基金中排名349/7797。

一叶知秋,从邓默管理的华商品质慧选混合A可以观察到华商基金主动权益管理的特点:该基金亮点是小盘成长风格,行业均衡。该基金主要布局中小市值股票,围绕低估值高成长风格构建投资组合,借助量化模型工具进行选股。市场波动加剧的环境下,低估值高成长类公司的表现更具韧性,组合会提高对稳健成长类公司的关注,以更好地平衡收益与回撤,力求提高策略的适应性和稳定性。

“主动量化”是华商基金主动权益投资管理的法宝之一。结合量化数据客观合理的特点以及主动投资的深度研究方法,发挥量化模型客观理性的优势和华商投研的主动优势,通过定量与定性分析,研判政策导向、科技创新趋势以及产业升级的方向,利用量化模型评估市场情绪、资金流动和行业景气度,优化行业配置和因子暴露。在不同价格场景下使用不同选股逻辑,甄选具备持续增长潜力的行业和公司。

当然看好科技创新带来的长期配置价值也是基本逻辑。持续看好小盘成长股的投资价值,特别是在AI技术持续突破、应用成本不断下降的背景下,随着技术迭代和商业化落地进程的推进,AI技术将在更多领域实现规模化应用,创造广阔的市场空间。小盘成长板块作为新质生产力的代表领域,涵盖了从基础算力到终端应用的全产业链投资机会,蕴含着丰富的投资机会,具备长期配置价值。

主动权益投资同样业绩爆表的平安基金备受市场关注。平安基金不仅保持了旗下股票型基金近1年业绩在所有公募基金与券商资管中排名第一的地位,在混合型基金的战场也是越战越勇,排名不断提升。济安金信基金评价中心数据显示,截至7月29日,混合型基金规模325.39亿元的平安基金管理有限公司以38 %平均收益获得百亿级基金公司第三名。此外,平安基金旗下106只混合型基金,近1年全部取得正收益,业绩超50%的有15只,业绩超30%的有65只。

平安基金旗下混合型基金在两个维度全面开花:一是五大热门赛道(创新药、、人工智能、新消费、港股红利)都有领跑基金。二是全市场主动选股型基金,张晓泉、张淼、王华、何杰、黄维业绩表现优异。

济安金信基金评价中心数据显示,截止7月29日,作为创新药领军基金经理的周思聪管理的平安核心优势混合A(前端代码:006720)近1年收益为107.41%,18/7792。周思聪管理的平安医疗健康混合A(前端代码:003032)近1年收益为94.79%,在混合型基金与股票型基金的产品业绩一马当先。

机器人赛道中的代表产品平安先进制造主题A(前端代码:019457)同样实现翻倍,该产品近一年收益127.73%,上半年在投资机器人方向的产品中回撤控制也是最好,收益排同类第一。该产品基金经理张荫先具备一线工程师+多年投资研究双重背景,更看好机器人供应链中确定性高的公司和主业改善+机器人新突破的公司两类投资机会。

此外,平安基金旗下主动权益基金经理各有千秋:作为一名“均衡致胜、长线制胜”风格的基金经理,平安基金张淼始终围绕“中长期确定性”投资实现长期稳健的收益。今年上半年,通过把握科技、消费、创新药等行业的机会,张淼管理的平安匠心优选混合(前端代码:008949)近1年收益率61%。

张淼坚持“立足长期,寻找优质赛道,寻找能够特续提升内在价值的好公司”的投资理念,当下通过聚焦科技制造、消费医药等领域,给出自己的答案。在她看来,这些行业具备清晰的产业逻辑和长期成长空间,能够穿越周期波动,为投资者创造可持续回报。

王华管理的平安兴鑫回报一年定开混合(前端代码:011392)今年抓住了创新药和机器人赛道的机会来收益率56.48%,行业排名118/8123;平安鑫利混合A(前端代码:003626)近一年收益率55.04%,平安均衡成长2年持有混合A近1年收益率53.73%。

林清源管理的平安鼎越混合(前端代码:167002)近1年收益率56.05%,长期看好中国AI产业链发展,坚持“科技主线+多元补充”策略,深耕AI端侧与应用侧的产业红利,动态关注制造业出海、宠物经济等细分赛道机会。

张晓泉擅长行业景气度及个股α特质角度出发自下而上选股,辅助以宏观策略及行业景气度判断,不赌赛道不赌方向,以绝对收益为目标,争取做到全市场优中选优张晓泉代表产品为平安新鑫先锋(前端代码:000739)近1年收益率43.74%,近6年收益翻2倍。积累显著超额回报。

作为百亿级别混合型基金管理人当中唯一的券商资管,财通资管旗下混合型基金业绩居券商资管机构第一名,在公募管理人当中也一直稳居前5名。济安金信基金评价中心数据显示,截止7月29日,财通资管旗下运作满1年的混合型基金共24只,全部取得正收益,平均收益率为35.05%。其中有6只基金近一年业绩超 60 %,分别为财通资管数字经济混合发起式A、财通资管数字经济混合发起式C、财通资管消费精选混合A、财通资管消费精选混合C、财通资管科技创新一年定开混合和财通资管创新成长混合A。包斅文管理的财通资管数字经济混合发起式A、C份额近1年收益率分别为90.56%、89.83%,同类排名分别为66/3939、68/3939;同样由包斅文管理的财通资管科技创新一年定开混合近1年收益率为80.86%,财通资管创新成长混合A近1年收益率为62.33%,财通资管创新成长混合C近1年收益率为61.69%。

以“结合产业视角与逆向思维,捕捉市场趋势信号”为投资逻辑的财通资管数字经济混合发起式基金,主要投资于 “数字经济”主题——包括产业数字化(包括数字产品制造业、数字产品服务业、数字技术应用业、数字要素驱动业等),以及数字数字化(数字技术与实体经济的融合,含、智能制造、智能交通、智慧物流、数字金融、数字商贸、数字社会、数字政府)两大领域。据了解,曾在卖方、险资、买方三大领域任职的包斅文,兼具了产业深度研究优势与保险资管投资的稳健风格于一身,形成了独特深挖产业趋势的投资底层逻辑,即从产业周期视角出发,寻找景气度回升或底部拐点的行业,重点把握行业景气度快速提升但渗透率处于较低阶段的机会。同时他秉持逆向思维,兼顾成长性和估值性价比,根据资产的隐含回报率变化,动态调整组合状态,并且注重回撤控制,产品中长期超额收益能力较为突出。济安金信基金评价中心数据显示,财通资管数字经济混合发起式A在2024年取得了14.91%收益率,大大跑赢了3.64%的同类平均业绩。近1年收益率为90.56%,超越同期22.19%平均收益率和35%的业绩基准。

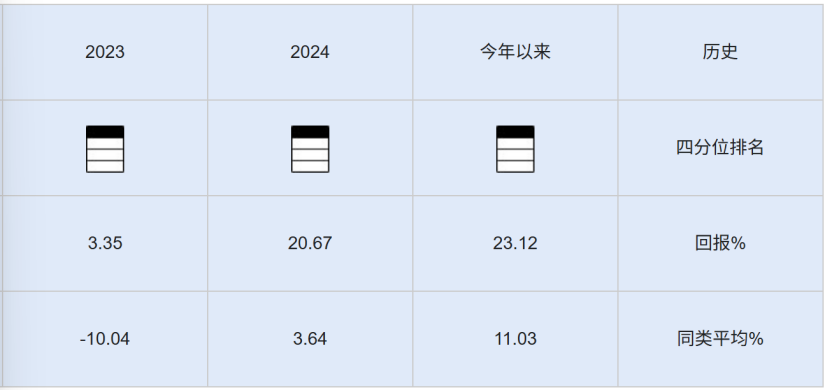

济安金信基金评价中心数据显示,截止7月29日,包斅文管理的财通资管科技创新一年定开混合(前端代码:009447)在2023年以来各年度保持正收益、且排名持续在行业四分位前列:2023年收益率为3.35%,大大跑赢市场平均-10.04%;2024年收益率为20.67%,大大跑赢市场平均3.64%收益率;近1年收益率为 80.86%,大大超越同期市场平均22.19%收益率和24.27%的业绩基准。

图、财通资管科技创新一年定开混合近3个年度业绩

济安金信基金评价中心

包斅文管理的财通资管创新成长混合A成立于2024年3月26日,近1年收益率为62.33%。

天天基金数据显示,截至2025年二季度末,包斅文管理的5只混合型基金合计规模为33.81亿元。围绕当前科技领域0到1阶段的细分行业机会,包斅文表示将重点关注两条主线:一是以人工智能为核心,包括国产算力基础设施、AI应用等;二是延续国产替代逻辑的领域,例如工业软件、先进光刻设备与核心零部件等。